La mancanza di basilari nozioni finanziarie non ha riflessi solo sulle scelte individuali, ha importanti ripercussioni anche nella sfera sociale di un paese. Una maggiore consapevolezza economica diventa così indispensabile per crescere e innovare.

Alfabetizzazione finanziaria: cosa sappiamo

Gli effetti di una poco diffusa cultura economico-finanziaria di base (per brevità spesso indicata come “alfabetizzazione finanziaria”) sono generalmente relegati alla sfera personale dei cittadini: risparmio, ricchezza accumulata, accesso al debito, scelte in ambito previdenziale sono gli aspetti più di frequente analizzati.

La mancanza di basilari nozioni finanziarie ha però importanti ripercussioni anche nella sfera sociale di un paese e, più in generale, sulla capacità che questo ha di riformare il proprio sistema economico. L’Indagine 2017 sul risparmio del Centro di ricerca Luigi Einaudi e di Intesa Sanpaolo prova così, in un approfondimento curato dal CeRP, a proporre una prima analisi del rapporto tra conoscenza finanziaria di base e cittadinanza.

L’alfabetizzazione finanziaria è stata diffusamente misurata attraverso le risposte a tre diversi quesiti ideati da Annamaria Lusardi e Olivia Mitchell su (i) il tasso di interesse, (ii) l’inflazione e il potere d’acquisto, (iii) la diversificazione del rischio.

Guardando ai dati, l’Italia occupa gli ultimi posti della graduatoria dei paesi europei, assieme a Spagna e Portogallo, anche se gli anni più recenti mostrano qualche progresso. Al suo interno, è poi possibile individuare una segmentazione per genere, età e territorio (figura 1), nonché, come è lecito aspettarsi, una forte relazione con il livello di istruzione (figura 2).

Fonte: Elaborazioni CeRP su dati Indagine sul risparmio 2017

Fonte: Elaborazioni CeRP su dati Indagine sul risparmio 2017

Dai numeri emerge così un divario di genere di circa 10 punti percentuali, caratterizzato inoltre da tassi di non risposta che tra le donne superano in alcuni casi il 40 per cento. Quanto alla segmentazione per età, i più giovani vantano in media una maggiore conoscenza finanziaria, con picchi positivi nella fascia di età 35-55 anni.

I risultati leggermente peggiori dei lavoratori dipendenti rispetto a quelli autonomi possono essere interpretati con la stessa chiave di lettura con cui è possibile spiegare le tendenze riguardanti la segmentazione per genere e la classifica dei paesi europei: quelli caratterizzati da sistemi di welfare più generosi, soprattutto in ambito pensionistico, occupano in media le posizioni più basse. Un contesto paternalistico – quale può essere l’ambiente di lavoro, la famiglia, un forte sistema di protezione sociale – al cui interno il singolo può o deve demandare ad altri scelte che lo riguardano in prima persona, favorisce infatti uno scarso interesse nell’acquisire conoscenze finanziarie, ritenute non necessarie. Purtroppo, però, non è così: la consapevolezza economica ha risvolti ampi, che investono la società tutta.

Riforme: conoscere per innovare

Introdurre cambiamenti strutturali, soprattutto se incidono direttamente sulle abitudini e le possibilità dei cittadini, non è un esercizio che si esaurisce con la redazione di un documento tecnico. Perché una riforma abbia successo occorre infatti che la società per la quale viene pensata la comprenda e ne dia piena ed effettiva attuazione. In caso contrario, si andrebbe incontro a inevitabili revisioni, indietreggiamenti o bocciature. Che ruolo gioca, quindi, l’educazione finanziaria nel processo riformatore?

Se la maggior parte delle persone, secondo i dati dell’Indagine sul risparmio, è concorde con la necessità di introdurre riforme nel nostro paese, opinioni più contrastanti emergono in relazione al significato che le riforme assumono (figura 3). Circa il 50 per cento di coloro che hanno espresso un’opinione, ritiene che siano dovute alla globalizzazione e che per questo portino rinunce, o che siano imposte dal sistema finanziario internazionale o da paesi più potenti del nostro. Il restante 50 per cento ritiene invece che le riforme prevedano essenzialmente sacrifici oggi per ottenere benefici futuri, per sé o per le nuove generazioni. La conoscenza finanziaria è emersa esser correlata negativamente con il primo gruppo di opinioni e positivamente con il secondo.

Fonte: Elaborazioni CeRP su dati Indagine sul risparmio 2017

Tra le riforme economiche con un più forte impatto sulla vita e sulle scelte dei singoli rientrano a pieno titolo quelle in ambito pensionistico. In questo caso, l’evidenza empirica mostra come il costo politico ed elettorale di migliorare la sostenibilità del sistema sia minore nei paesi in cui una conoscenza finanziaria di base è maggiormente diffusa. È forse sorprendente notare come utilizzando altri indicatori del capitale umano, come il generico livello di istruzione, la relazione si riduca e diventi non più significativa, confermando una volta di più il ruolo chiave dell’educazione finanziaria nello sviluppo di un paese.

Nel marzo del 2007, l’attuale presidente della Commissione europea affermava, con una punta amara di cinismo, che i politici sanno molto bene che cosa sia giusto fare, quel che non sanno è come farsi rieleggere una volta che lo hanno fatto: investire in educazione economico-finanziaria può rappresentare un buon punto di partenza per costruire “cittadinanza” e maggiore coesione sociale.

Lavoce è di tutti: sostienila!

Lavoce.info non ospita pubblicità e, a differenza di molti altri siti di informazione, l’accesso ai nostri articoli è completamente gratuito. L’impegno dei redattori è volontario, ma le donazioni sono fondamentali per sostenere i costi del nostro sito. Il tuo contributo rafforzerebbe la nostra indipendenza e ci aiuterebbe a migliorare la nostra offerta di informazione libera, professionale e gratuita. Grazie del tuo aiuto!

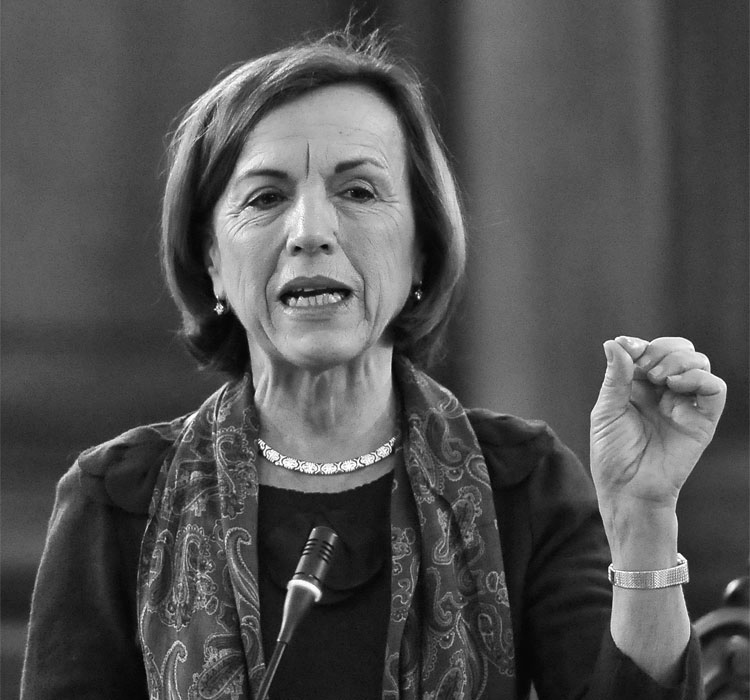

Professore Onorario di Economia all’Università di Torino e coordinatore scientifico del CeRP-Center for Research on Pensions and Welfare Policies del Collegio Carlo Alberto; è Vice Presidente di SHARE-ERIC (Survey of Health, Ageing and Retirement in Europe); research fellow di Netspar e Policy Fellow di IZA. È inoltre membro del comitato di ricerca dell’International Network on Financial Education (INFE) dell’OCSE e del Comitato Scientifico di GFLEC (Global Financial Literacy Excellence Center) e dell’Observatoire de l’Epargne Européenne. Dal 16 novembre 2011 al 28 aprile 2013 ha fatto parte del Governo guidato da Mario Monti, con l’incarico di Ministro del Lavoro e delle Politiche Sociali con delega alle Pari Opportunità e, in quella veste, ha firmato le riforme del sistema pensionistico e del mercato del lavoro. I suoi interessi di ricerca più recenti vertono sul ruolo della financial literacy come fattore di inclusione finanziaria e come elemento di rafforzamento della democrazia.

Professore Onorario di Economia all’Università di Torino e coordinatore scientifico del CeRP-Center for Research on Pensions and Welfare Policies del Collegio Carlo Alberto; è Vice Presidente di SHARE-ERIC (Survey of Health, Ageing and Retirement in Europe); research fellow di Netspar e Policy Fellow di IZA. È inoltre membro del comitato di ricerca dell’International Network on Financial Education (INFE) dell’OCSE e del Comitato Scientifico di GFLEC (Global Financial Literacy Excellence Center) e dell’Observatoire de l’Epargne Européenne. Dal 16 novembre 2011 al 28 aprile 2013 ha fatto parte del Governo guidato da Mario Monti, con l’incarico di Ministro del Lavoro e delle Politiche Sociali con delega alle Pari Opportunità e, in quella veste, ha firmato le riforme del sistema pensionistico e del mercato del lavoro. I suoi interessi di ricerca più recenti vertono sul ruolo della financial literacy come fattore di inclusione finanziaria e come elemento di rafforzamento della democrazia. Ivan Lagrosa (Torino, 1994), è PhD student in Economics presso il CEMFI di Madrid. Dopo un percorso di laurea triennale presso l'Università di Torino e il Collegio Carlo Alberto (Programma Allievi), ha conseguito la laurea magistrale in Economics presso l'Università Bocconi. Si occupa principalmente di tematiche macroeconomiche e legate al mercato del lavoro.

Ivan Lagrosa (Torino, 1994), è PhD student in Economics presso il CEMFI di Madrid. Dopo un percorso di laurea triennale presso l'Università di Torino e il Collegio Carlo Alberto (Programma Allievi), ha conseguito la laurea magistrale in Economics presso l'Università Bocconi. Si occupa principalmente di tematiche macroeconomiche e legate al mercato del lavoro.

Elena Palombelli

Molto interessante, cosa proponete per alfabetizzare l’Italia?interventi nel corso della scuola dell’obbligo?lo stesso problema tocca altre sfere, come nozioni di base del diritto, del funzionamento delle istituzione statali e internazionali.

Virginio Zaffaroni

Saluto innanzitutto con piacere quello che credo sia l’esordio della prof. Fornero tra le firme de Lavoce. Presumo che l’educazione finanziaria sia tenuta distinta dal trasparenza finanziaria. Quest’ultima è compito degli “agenti” della raccolta e impiego del risparmio e cioè banche, assicurazioni, Consob e simili e andrebbe sempre più resa chiara e onesta agli occhi del risparmiatore. Ma ad essa possono provvedere buone leggi e sagge autorità. La vedo speculare all’educazione finanziaria; più questa è debole, più la prima deve darsi da fare. L’educazione finanziaria è invece compito precipuo dei risparmiatori, che, come evidenzia la ricerca citata, sono profondamente “segmentati” al loro interno. Non c’è quindi buona legge o saggia autorità che possa in pochi mesi modificare una stato profondo di ignoranza popolare in materia. Ritengo in sostanza che il lavoro di (troppo) lungo periodo sull’educazione finanziaria diffusa debba però vedere, nel breve-medio termine, sul lato istituzionale, l’operare incisivo della trasparenza e semplificazione da parte dei soggetti collocatori. In attesa che tutti noi si maturi un po’ di più finanziariamente il paternalismo finanziario delle autorità deve continuare ad operare. Dov’è a questo proposito il famoso “indicatore a semaforo” di cui tanto si era parlato?

VALENTINO COMPAGNONE

Molto bene ma assai più necessaria mi appare quella della diffusione di una cultura del debito pubblico e la spesa pubblica senza della quale si agita lo spettro dei tango bonds e di una Italia ed Europa piuttosto stracciona e non più sviluppata

gerardo coppola

Lo sport nazionale e’ la educazione finanziaria. Tutti ne parlano e non si sa bene a quali distonie debba porre rimedio. Ho visto di tutto in questi anni: dotte analisi, evidenze empiriche e via dicendo. Alla fine si sosterra’ che e’ colpa dei risparmiatori se perdono i loro risparmi, se non sanno scegliere le banche (a proposito prof.ssa Fornero chi ci dice se la nostra banca e’ sicura), se i misfatti di controllati e controllori non hanno mai responsabili (in US Bernie Madoff e’ stato condannato a 150 anni di carcere mentre da noi…). Ecco consiglierei di partire proprio da qui: dal film the wizard of lies con De Niro. Buona visione. Gerardo Coppola

Savino

Agli italiani bisogna insegnare a stare al mondo, a vivere con gli altri e ai vivere diversamente dalla sopportazione sulle spalle degli altri.

Alberto

Come spesso accade, si auspica una diffusione di massa della cultura finanziaria quando questa latita perfino nelle facoltà di economia. E nelle scuole chi dovrebbe insegnarla ? Insegnanti laureati in giurisprudenza che insegnano economia ?

bob

“alfabetizzazione finanziaria” ? Io direi di partire dall’alfabetizzazione elementare senza voler essere banali. In un Paese agli ultimi posti per laureati, lettori di libri e con il maggior abbandono scolastico di cosa parliamo? La cultura diffusa è un “mostro” che fa paura a qualsiasi potere figurarsi ad un sistema politico come il nostro.

Alberto

Si è curiosi soltanto nella misura in cui si è istruiti.