Possedere conoscenze economiche e finanziarie permette di compiere scelte personali più consapevoli e lungimiranti nell’arco della vita. Ma è anche uno dei presupposti per favorire lo sviluppo di una società più inclusiva e meno diseguale.

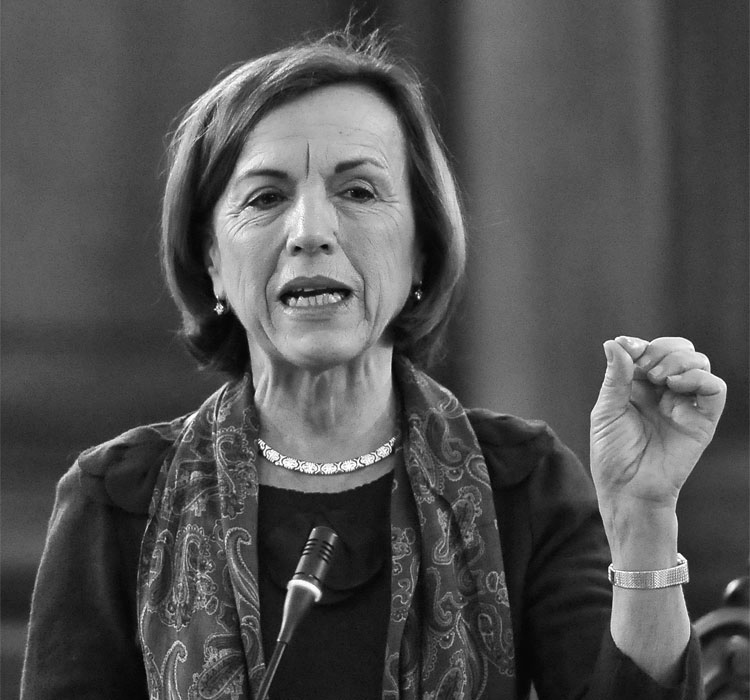

Autore: Elsa Fornero Pagina 1 di 2

Professore Onorario di Economia all’Università di Torino e coordinatore scientifico del CeRP-Center for Research on Pensions and Welfare Policies del Collegio Carlo Alberto; è Vice Presidente di SHARE-ERIC (Survey of Health, Ageing and Retirement in Europe); research fellow di Netspar e Policy Fellow di IZA. È inoltre membro del comitato di ricerca dell’International Network on Financial Education (INFE) dell’OCSE e del Comitato Scientifico di GFLEC (Global Financial Literacy Excellence Center) e dell’Observatoire de l’Epargne Européenne. Dal 16 novembre 2011 al 28 aprile 2013 ha fatto parte del Governo guidato da Mario Monti, con l’incarico di Ministro del Lavoro e delle Politiche Sociali con delega alle Pari Opportunità e, in quella veste, ha firmato le riforme del sistema pensionistico e del mercato del lavoro. I suoi interessi di ricerca più recenti vertono sul ruolo della financial literacy come fattore di inclusione finanziaria e come elemento di rafforzamento della democrazia.

La crisi innescata dal Covid-19 mette in discussione il nostro sistema previdenziale? Buone pensioni dipendono dal buon funzionamento dell’economia e dell’occupazione. Al debito si può ricorrere nel breve periodo, ma poi va garantita la sostenibilità.

La mancanza di basilari nozioni finanziarie non ha riflessi solo sulle scelte individuali, ha importanti ripercussioni anche nella sfera sociale di un paese. Una maggiore consapevolezza economica diventa così indispensabile per crescere e innovare.

Le risposte dei lettori riflettono tre atteggiamenti:

– una diffidenza nei confronti dei fondi pensione e una preferenza per il sistema pubblico;

– un diffuso timore per le conseguenze del metodo contribuivo, e un rimpianto per le garanzie pubbliche del passato;

– una (giusta) indignazione nei confronti del colpo di mano della Camera.

I lettori che condividono la proposta del Presidente di Confindustria, Emma Marcegaglia, di lasciare il TFR nella disponibilità delle imprese esprimono tutti una netta preferenza per il TFR in quanto tale (ossia come liquidazione). Queste risposte rafforzano la mia tesi sul messaggio negativo della proposta (in sé comprensibile), la quale pur limitandosi a stabilire un confronto tra utilizzatori intermedi del TFR (imprese grandi piuttosto che Tesoro), stabilisce indirettamente una preminenza del TFR sui fondi pensione. Per quanto comprensibile, oggi, alla luce della crisi finanziaria, questo tipo di giudizio (che contrasta nettamente con il favore entusiastico con cui lintroduzione dei fondi pensione fu accolta nel nostro paese, quasi che fossero lelemento taumaturgico per tutti i mali delleconomia italiana) è però pericoloso. In tema di risparmio di lungo termine non ci si può affidare alle emozioni del momento. E un atteggiamento che riflette la mancanza di una cultura del rischio nel nostro Paese: quando si guadagna tutto va bene; quando si perde ci si chiede dovera lo stato, che non ha fornito la necessaria protezione.

Non sappiamo se questa crisi segnerà una svolta nel funzionamento dei mercati finanziari. Quel che sappiamo è che nel passato il rendimento dei mercati finanziari è stato, in media, nel lungo periodo, assai superiore al tasso di crescita delleconomia. Il problema non è rifuggire dai mercati finanziari; piuttosto, si devono trovare modalità trasparenti e poco costose per ridurne i rischi e magari fornire qualche garanzia (di cui, tra laltro, il TFR gode). E nel frattempo educare gli individui al risparmio per letà anziana, che è necessariamente un risparmio di lungo termine.

Anche la diffidenza nei confronti del metodo contributivo nasce dalla mancanza di consuetudine con il rischio, e dalla facilità con cui, nel passato, gli oneri delle garanzie offerte alle generazioni presenti sono state addossati alle generazioni giovani e future (con il debito pensionistico). Il metodo contributivo è severo, in media, se severa (dal punto di vista della crescita) è il sistema economico. In questo caso, mentre è compito dello stato fornire una tutela ai più deboli, non ha senso cercare di dare a tutti più di quanto non sia finanziariamente sostenibile. Senza contare liniquità distributiva del vecchio metodo retributivo. Anche qui: il contributivo si può migliorare, ma screditarlo prima che sia entrato in vigore è sbagliato.

Quanto al provvedimento da casta condivido, ovviamente, lindignazione dei lettori e mi piacerebbe vedere qualche reazione politica.

PS Quanto alla presunta confusione tra i due fondi presso lINPS, non mi pare che ci sia. E proprio al fondo di tesoreria che gestisce il TFR che facevo riferimento, non al fondo pensione residuale.

Il presidente di Confindustria chiede al governo di lasciare il Tfr dei lavoratori presso le imprese, apparentemente una proposta ragionevole in tempi di stretta creditizia. Ancor più grave è la sospensione del metodo contributivo decisa per i dipendenti della Camera. Due fatti che lanciano un messaggio sbagliato, con il rischio di allontanare i lavoratori dai fondi pensione e, di conseguenza, da una decorosa integrazione alla pensione pubblica. Il pericolo è un ripudio del metodo contributivo, l’unico compatibile con la sostenibilità finanziaria del sistema.

Una quota rilevante della popolazione italiana ha un basso livello di alfabetizzazione finanziaria. Lo dimostra l’ultima Indagine della Banca d’Italia sui bilanci delle famiglie italiane. Solo il 60 per cento calcola correttamente la variazione del potere d’acquisto di una somma e circa metà è in grado di leggere correttamente un estratto conto bancario, di comprendere l’andamento dei corsi azionari e le caratteristiche di diversi tipi di mutuo. Un problema serio. Perché sembra difficile convivere con i rischi del futuro senza possedere almeno l’abbicì della finanza.

Il presidente del Consiglio presenta la “sua” proposta sulla riforma delle pensioni. Sarebbe un vero peccato se vertesse soltanto sullo scalone, che pure si può ammorbidire. A patto di saper progettare il futuro e di riaffermare il metodo contributivo, il punto forte della riforma del 1995. E l’unico in grado di garantire al tempo stesso sostenibilità finanziaria ed equità tra le generazioni. Essenziale perciò approvare subito i nuovi coefficienti di trasformazione. Altrimenti si torna a un sistema pensionistico governato dalla discrezionalità politica.

Hanno risultati gestionali di breve termine generalmente buoni, ma le valutazioni di lungo periodo non annunciano un futuro roseo per le casse previdenziali dei liberi professionisti. La cura più efficace rimane il passaggio al metodo contributivo. E nessuna ha finora cercato di correggere il difetto della scarsa diversificazione del rischio. Dovrebbero essere le giovani generazioni, sulle quali maggiormente peserà l’onere delle attuali promesse, a invocare le soluzioni più lungimiranti, in grado di tutelare i loro interessi pensionistici.

E’ mancata una vera campagna informativa sui cambiamenti, prima di tutto culturali, conseguenti al passaggio dal sistema retributivo a quello contributivo. Evidente poi la contraddittorietà del provvedimento sul Tfr. L’obiettivo dello sviluppo della previdenza complementare è incompatibile con quello di far affluire risorse finanziarie allo Stato. E si avverte un indebolimento delle strutture portanti del processo di riforma. Ma se si aprono più problemi di quanti se ne risolvano, questo non sarà lultimo intervento sul sistema previdenziale.

Un emendamento alla delega previdenziale punta a dirottare il Tfr anche su fondi aperti e su polizze individuali (Pip). La creazione di regole uniformi e controlli comuni è senz’altro importante per lo sviluppo del mercato previdenziale, ma non è sufficiente senza un allineamento verso il basso dei costi di gestione (oggi altissimi per le Pip) e senza migliorare la qualità e la trasparenza dei prodotti offerti. Accade infatti che i più efficienti siano penalizzati a favore dei peggiori.